「BANK4.0」提唱の米国Fintech企業ムーブンが描く金融の未来(前編)

顧客に寄り添う「コンテキストベース」サービスが次世代金融の要

13~14世紀にかけて銀行が誕生して以来、金融の歴史は破壊的な変革を何度か経験している。そして、多様な新技術を取り込んだ新サービスが次々に登場する「BANK4.0」の時代がまさに始まろうとしている。その一例が、ユーザー個々の状況に応じた提案を適切なタイミングで行う「コンテキストベース」サービスの進化だ。米国のFintech企業であるムーブン(Moven)は、こうした金融デジタルトランスフォーメーション(DX)をリードする存在であり、同社の創業者であるブレット・キング氏は『BANK4.0 未来の銀行』の著者としても広く知られる。日本ユニシスが銀行の勘定系に加えAPI公開基盤を有していることからムーブンより声がかかり、両社は2019年12月に交流をスタート。この出会いをきっかけに、日本ユニシスはムーブンのコンセプトに共感し、日本においても幅広い分野へムーブンのFintechサービスを提供すべく、ムーブンとパートナーシップを組み、日本国内で唯一のムーブンのパートナーとなった。その初めての導入として、九州フィナンシャルグループでの採用が決定した。本稿では、キング氏と日本ユニシス業務執行役員の竹内裕司との対談において展望された金融サービスの未来像を前後編に分けて紹介していきたい。

*本記事は2020年10月にWeb会議ツールにより日米間で取材したものです。

「BANK4.0」の時代を迎え、

コンテキストベースのサービスが進化する

ブレット・キング氏

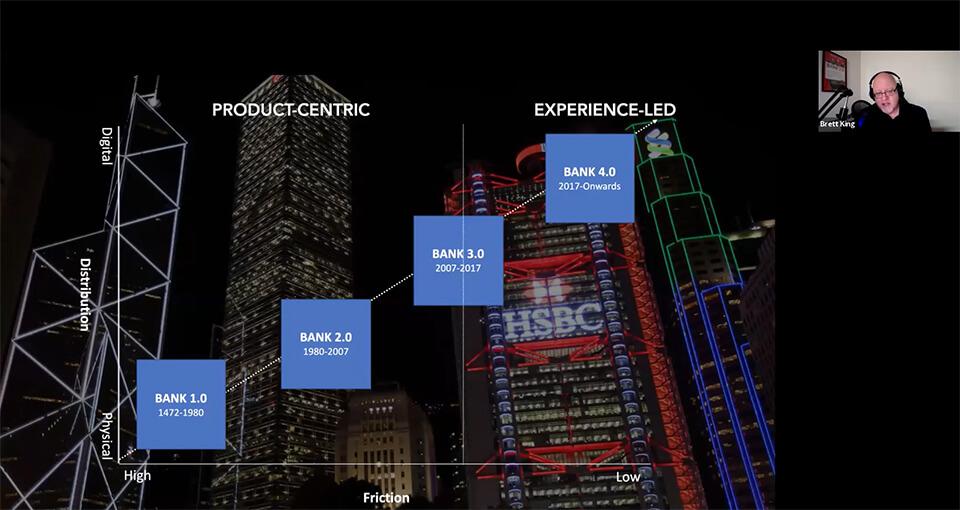

キング氏 今、金融業は新しい時代を迎えようとしています。私はそれを「BANK4.0」と呼び、著書で未来のバンキングの姿を示しました。金融の歴史において、人類は何度かの破壊的な変革を経験しています。例えば、13~14世紀のイタリアで始まった「BANK1.0」は3つの機能を提供しました。「価値を格納する貯蓄」「価値の安全な移動」「借りる」という機能です。1980年代に生まれた「BANK2.0」のキーワードは「セルフサービス」。この文脈の中で、ATMやインターネットバンキングなども登場しました。「BANK3.0」では、モバイルに特化したバンキングが急成長しています。そして、今BANK4.0の時代が始まろうとしています。

竹内 金融サービスが新時代の節目にあることを私たちも日々実感しています。当社は、金融サービスのオンライン化が進んだ1960年代から各金融機関に対して勘定系システムに代表される各種ソリューションを提供しています。しかし、現在は金融機関の目線も「スマートデバイスなどを活用して利用者との接点をいかに再構築するか」という流れに確実に変化しています。

キング氏 BANK3.0において、特に目覚ましい発展を遂げたのが中国です。キャッシュレス電子決済サービス、アリペイを運営する中国のアント・グループなどは、短期間のうちに巨大企業へと成長しました。

業務執行役員 竹内裕司

竹内 日本においても、キャッシュレスが進んでいます。従来のクレジットカード利用のみならず、アリペイのようなスマートフォンによる決済も広がっています。当社も、2017年にキャナルペイメントサービス株式会社を設立し、アリペイを含む海外系コードサービスと国内のコード決済サービスと加盟店をつなぐサービスを提供しています。多く加盟店にご利用いただいており、今後もこの流れは加速していくと考えています。

キング氏 コロナ禍の前から、キャッシュレスに代表されるデジタルシフトは進行しています。例えば、2019年に米国で新規開設された銀行口座のうち66%がデジタル口座だったとの報告もあります。コロナ禍により、この比率は一層高まっていることでしょう。

竹内 日本でもコロナ禍を背景として、デジタルシフトがさらに加速しています。金融機関においても新型コロナの感染拡大によって店舗訪問客が減少し、オンライン・オフライン含めた顧客接点の再構築が進んでいます。また、デジタル化といっても、単に従来の金融サービスをデジタルに移行するだけではなく、新しい価値を利用者に提供することが必要で、テクノロジーの進化によってさまざまな付加価値の提供が可能になっていくと考えています。

キング氏 BANK4.0の時代には、金融の世界とさまざまな新技術は融合し、より便利で快適なサービスが実現します。例えば、ウェアラブル端末の1つである「スマートグラス」や音声で操作可能な「スマートスピーカー」なども金融サービスと連携するでしょう。例えば、スマートグラス越しに欲しい商品を見るとします。すると、即座に当人の口座を参照して購入しても余裕があるのか、思いとどまるべきかをアドバイスしてくれるでしょう。あるいは、店舗に足を踏み入れたとき、スマホに「口座残高が少なくなっています」と表示され、ローンを提案するサービスなども考えられます。デビットカードを使おうとして初めて残高不足に気づく経験もなくなります。このように、利用者の意図や状況などを反映した「コンテキストベース」の多様なサービスが2025年までに進化すると考えています。

竹内 デジタル化によって新しい体験を利用者に提供することが可能になりますね。また、さまざまなサービスとの連携が容易になる点もメリットが大きいと思います。当社は、APIを通じて金融機関や事業会社が広範な外部サービスと連携するためのオープンAPI公開サービス「Resonatex」をクラウド型サービスとして提供しています。接続先も日々充実している状況です。金融サービスのデジタルトランスフォーメーション(DX)を実現するには、どのような点が重要かを教えてください。

キング氏 金融サービスにおけるDXには、大きく5つのマイルストーンがあると考えています。その1点目はセルフサービスです。ユーザーはPCやモバイル端末を通じて自らさまざまなサービスを受けられるようになりました。2点目はデジタルによる顧客獲得。デジタルの活用により、多くの新規顧客を低コストで一気に獲得することが可能となりました。3点目には、リテンションツール群の進化が挙げられます。例えば、既存顧客との関係を維持するためのマーケティング活動を活発化させるためのツール群が充実し、顧客離れの最小化を図れるようになりました。4点目はデジタルリレーションシップです。顧客への高頻度な情報提供などによって関係性の強化を図ることができます。最後の5点目には、予測的な分析が挙げられます。例えば、キャッシュフロー分析により、顧客に向けて適切な提案ができるようになるでしょう。

竹内 おっしゃる通りですね。顧客の利便性が高まると同時にデジタル化によって収集可能となったデータを利活用することで、サービス提供者は利用者とのエンゲージメントをより強化できると思います。もともと金融サービスは情報によって成り立つものですから、デジタルとの親和性が高いとも感じますね。

「Moven」の活用により顧客離脱が6分の1に

ユーザーをアクティブに支援するツールとして進化

竹内 ムーブンはバンキングアプリ「Moven(ムーブン)」を提供し、米国を拠点に世界各国でサービスを展開しています。米国においては銀行業も営んだノウハウがあり、業務を通じて得られるデータをサービスの改善に生かしています。まず、その概要についてご説明をお願いします。

キング氏 私たちは、金融機関がアクティブバンキング、あるいはスマートバンキングを実現するためのソリューションとしてMoven を提供しています。長い間、人々は営業店に行かなければ預金やお金の移動、ローンなどの金融サービスを受けることができませんでした。金融機関にとっても「受け身」の時代が長く続いたのです。これに対して、Movenはユーザーが必要なときに、必要なサービスについてスマホを使って片手で受けられる仕組みを実現します。貯蓄を促すとともに支払いを最適化し、ユーザーが経済的に健全な生活を送れるようサポートするのが私たちの役割です。そのキーワードは「Financial Health」です。

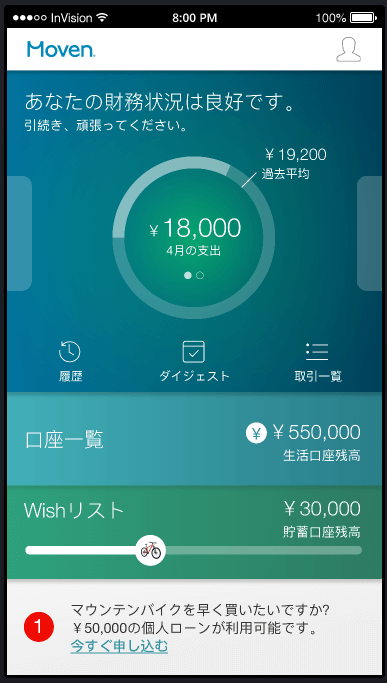

竹内 日本でもキャッシュレスなど支払い手段が多様化する一方、使い過ぎを指摘する声もあります。利用者が経済的に健全な生活を送れるよう支援する「Financial Health」は今後、重要なキーワードになっていくと感じています。実際にMovenはどのような顧客体験を提供しているのでしょうか。

キング氏 Movenは2012年、世界に先駆けてアプリ上で新規の銀行口座開設できる機能を実現し、世界中の金融機関にサービスを提供しています。このアプリにより、金融機関は顧客とのリレーション強化が可能です。例えば、前日支出などのお金の動きを把握できる「デイリーダイジェスト機能」や購買のタイミングに合わせて貸出提案をする「リアルタイムローン機能」などを搭載し、ユーザー個々のコンテキストベースに応じた多様な金融サービスを提供しています。アプリのUIにも工夫を凝らし、ユーザーにとって使いやすい画面デザインを意識しています。導入事例の1つがカナダのTD Bankです。同行はMovenを活用して顧客向けのアプリを提供しています。これにより、顧客の離脱は以前の6分の1に低下しました。

竹内 顧客の離脱率が6分の1に低下というのは、顧客獲得コストを考えると非常に大きい数字ですね。利用者側に目線を置いたサービス提供が実現していると感じます。利便性を高めていくという意味では終わりはないと思いますが、今後どのような新しい顧客体験を提供していく予定でしょうか。

キング氏 今後リリース予定の「Moven 5.0」は、次期バージョンとして個人の財務状況を可視化し、サポートするアプリとしてさらなる進化を遂げます。「今、財務的に健全かどうか」「例年と比べてキャッシュの状況はどの程度か」といった自分自身のお金の状態を一目で知ることができます。また、一般公開されている統計データなどとも連携させることで、ユーザーが属する年齢層の人たちと比べて、支出が多いか少ないかなども分かるようにしたいと考えています。

竹内 自分以外の利用者との比較というのは、特に面白いですね。自分の財務状況はセンシティブな内容ですので、普段他者と話す機会は少ない反面、同じ年代の人がどのような財務状況にあるのかは知りたい情報だと感じます。これもデジタル化によって多くの情報が蓄積されることによって、よりパーソナライズされた新しいサービスが創造できるという事例になりますね。

キング氏 Moven5.0には、数カ月先のキャッシュフローを予測する機能も搭載する予定です。加えて、短期的・長期的な貯蓄のアドバイスも可能です。例えば、定年退職の年齢を想定した上で、それまでに蓄えるべき貯蓄額や入院など突発的な支出に備えるための貯蓄額を推定してアドバイスする機能なども考えています。

竹内 Movenの素晴らしい点はサービスが継続的に進化していく部分ですね。顧客に提供するアプリを構築する段階も大変ですが、本当に重要なのはリリース後の対応です。日々の進化を怠るとすぐに陳腐化してしまう。Movenのような先進的なアプリを使って、継続的に新しい顧客体験を提供するというのも、企業にとって有力な選択肢ではないでしょうか。

>> 後編(「自分だけのCFO」によるアドバイスで顧客エンゲージメントを強化)に続く